一、市场回顾

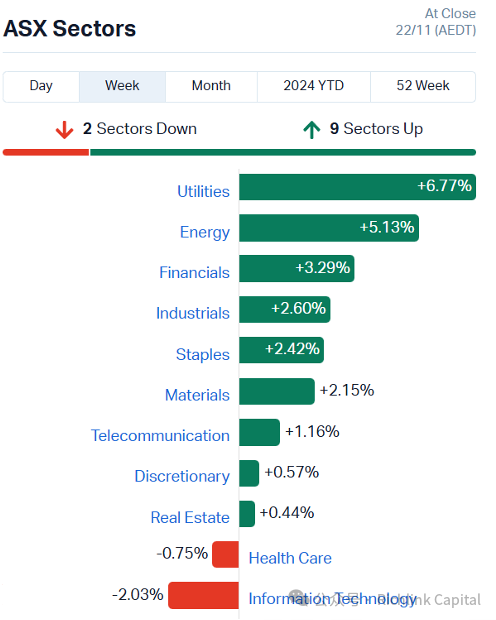

ASX上周9个板块上涨,2个板块下跌。公用事业板块领涨,涨幅为6.77%,能源板块涨幅也较大,为5.13%。信息技术板块跌幅为2.03%。

二、ASX矿业板块表现

我们选取ASX 有代表性的91家专注于锂矿的公司作为样本:

*平均值=91家公司涨跌百分比总和/91

我们选取ASX 有代表性的57家专注于铜矿的公司作为样本:

我们选取ASX 有代表性的27家专注于铀矿的公司作为样本:

二、大宗商品价格

三、ASX新上市企业(11月18日至11月22日)

四、宏观要闻 1. 2025年悉尼和墨尔本房价会下跌多少? SQM Research 最新的住房繁荣与萧条报告预测,由于房源过剩、价格难以承受和高利率,到2025 年,悉尼和墨尔本的房价可能会下跌 5%。堪培拉和霍巴特的房价预计也将分别下降 6% 和 3%。 报告作者兼 SQM Research 董事总经理Louis Christopher表示,预计价格下跌的大部分将发生在明年上半年,然后才会降息,预计在 6 月份季度降息。 他表示:“根据我们的衡量,这些城市目前的利率设置对社会的影响更大,这些城市的房价被高估,并且/或者与经济增长良好的城市和州相比,它们的经济增长速度较慢。”“然而,一旦降息,我们预计悉尼和墨尔本的需求将迅速反弹,尤其是悉尼和墨尔本,相对于强劲的人口增长率,这两个城市仍然面临着潜在的住房短缺问题。 2. 亚马逊在澳洲销售迅速增长,成澳两大超市重要竞争对手 投资银行和券商高盛(Goldman Sachs)的最新分析显示,美国电商巨头亚马逊在澳洲的业务,正成为这个国家两大超市巨头 Woolworths和Coles强大的竞争对手。难怪Woolworths和Coles在向监管机构和议会的调查听证会上证明食品杂货市场存在大量竞争时,频频指向亚马逊在澳洲的业务,尽管这两家超市巨头仍然占据了食品杂货市场销售额的绝大部分。 高盛分析师的深入研究发现,亚马逊在澳洲是仅次于Woolworths的第二大在线零售企业。这家美国电商巨头在澳洲的增长在一场关于两大连锁超市集团的主导地位和市场力量的争论中显得尤为突出,这场争论已经持续了一整年。 高斯集团总裁 Leah Weckert 表示,亚马逊甚至在澳洲市场亏本销售一些杂货——比如意大利面、大米和罐头食品——希望低价能吸引购物者,他们最终会购买亚马逊的其他产品。 她说:「从我们的角度来看,这是我们看到更多竞争兴起的另一个例子。他们(指亚马逊)一直在投资墨尔本和悉尼的机器人(仓储物流)设施,这将使他们能够非常快速地交付——大约两个小时左右。我们预计,随着Amazon 的持续发展,它将使其更具竞争力。」 在澳洲,亚马逊一直在大力投资在线销售和仓储物流基础设施——自2011 年以来投资了110 亿澳元,自2022 年以来就投资了50 亿澳元。它计划到2026 年再支出16 亿澳元乃由于基础设施的投资。 据高盛分析师称,在截至今年12 月31 日的12 个月内,亚马逊在澳洲可能会产生65 亿澳元的商品销售总量——这一行业衡量标准是客户在考虑费用、折扣和退货之前的总消费。这比去年的45亿澳元有大幅增加。 亚马逊内部将澳洲视为「新兴市场」。该公司的区域经理Janet Menzies 表示,虽然绝大多数亚马逊买家每周都会在Woolworths和Coles超市购物,但食品杂货已成为亚马逊在澳洲业务的重要增长机会。 她说:「我们专注于确保我们有这样的选择,并且我们可以非常快速地交付它,因为很多时候这些(是) 你想要快速交付的物品。他们往往对送货上门的速度更敏感。」 为了实现这一目标,亚马逊在澳洲建立了7个运营中心,买家下单时,商品将在这里储存、分拣和包装。从那里,订单被送到公司的12个物流中心之一或11个物流合作伙伴之一。然后,它们被分类到送货路线中,并通过公司自己的货车或通过Amazon Flex(澳洲人在业余时间运送包裹的计划)交付给购物者。 到2026 年,亚马逊希望在每个澳洲主要城市都提供当日送达服务。 然而,与中国,美国和英国相比,网上购物的澳洲人相对较少。根据高盛的Lisa Deng和James Leigh的说法,澳洲的在线销售渗透率为11%。相比之下,美国和英国约为25%,中国为35%。 风险提示及免责声明:本报告由嘉和资本(澳洲)编写,信息均来源于公开资料或依据公开资料进行的总结,并未考虑单个客户的投资目标、特定需求或财务状况,不构成财务、税务或法律建议,也不构成对于任何金融产品的购买建议。 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||